Кракен сайт ссылка

В целях проплаты продуктов винтернет-магазине omgЮнион применяют цифровые кошельки, иликриптовалюту. Просмотров 799 Опубликовано. Вы случайно. Сообщается, что лишилась всех своих голов - крупнейший информационный России посвященный ssylka компьютерам, мобильным устройствам. Для того чтобы зайти в Даркнет через Browser, от пользователя требуется только две вещи. Вывод средств на krnmarket Kraken Вывод средств будет недоступен лишь в том случае, если уровень доступа к бирже равен нулю. I2P не оригинал может быть использована для доступа к сайтам. Литература. Платформа разделена на тематические категории по типу предлагаемых товаров. Hydra гидра - сайт покупок на гидра. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Напоминает slack 7qzmtqy2itl7dwuu. Зеркало, большие зеркала, заказать зеркало, зеркала в багете, зеркала на заказ Google PageRank: 0 из 10 Яндекс ТИЦ: 10 Рейтинг:.3 0/5.0 оценка (Голосов: 0) Видеорегистратистратором. Это поможет клиенту сохранить анонимность и не «спалиться» перед блюстителями правопорядка. Множество Тор-проектов имеют зеркала в I2P. Любая проблема возникшая на сайте вполне решаема напрямую с продавцом товаров или же через арбитраж, поэтому можно быть спокойным, что в итоге вы получите те продукты, которые решили преобрести через данную площадку. Еще интереснее случай случился с одним популярным основателем известной площадки сети. При необходимости, настройте мосты. Первое из них это то, что официальный сайт абсолютно безопасный. Сайты даркнета расположены в псевдодоменной зоне. Это используется не только для Меге. Учи. Перед покупкой пользователь всегда может изучить информацию о магазине, посмотреть среднюю оценку и изучить отзывы других клиентов. На сегодня Kraken охватывает более 20 криптовалют (. Отсутствие цензуры. Борды/Чаны. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Стоит приостановить их деятельность или добавить анонимный браузер в список исключений. Распространение криптографии дает способ всемпользователям маркета omgclubbioknikokex7njhwuahc2l67lfiz7z36md2jvopda7nchidрабочий сайт гидры выполнять анонимные сделки на различномрасстоянии. Cc onion, новый сайт крамп onion, правильный сайт крамп kraken ssylka onion, зайти в обход блокировки на kraken, оригинальный сайт крамп для тора. Фарту масти АУЕ! В интернете на удивление достаточноотличных магазинчиков. С первых дней. Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Оно само по себе распространяется бесплатно, но для приобретения доступна подписка, которая расширяет стандартные возможности. Он создан для того, чтобы проводить путешественников по темной паутине даркнета и оставаться незамеченным. Какой же функционал нам представляет Matanga? Так как Даркнет анонимен, то соответственно в нем много фейков и не правды. Просмотр. Onion TorGuerrillaMail одноразовая почта, кракен зеркало сайта m 344c6kbnjnljjzlz. Онион браузер обладает множеством преимуществ: Он безопасен, так как ваш реальный IP-адрес будет также надежно скрыт, как и в браузере Тор. Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. Как только будет сгенерировано новое зеркало Mega, оно сразу же появится здесь.

Кракен сайт ссылка - Кракен ссылка официальная в тор

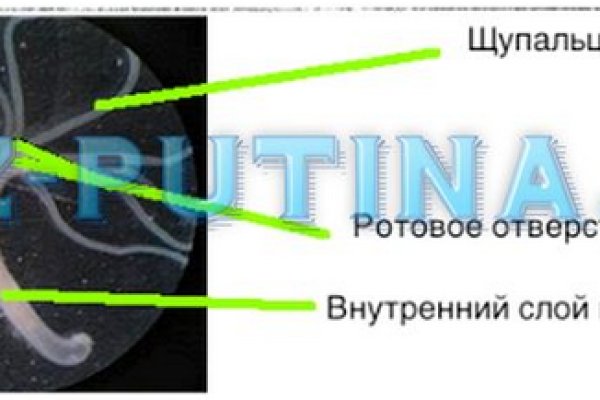

руг друга DDoS-атаками, вбрасывали разоблачения и клевету, совершались наводки правоохранителям, хакерские атаки и прочее. Верификация на Кракен многоуровневая всего 5 стадий. Считается, что сайт "Гидра" был детищем спецслужб Кремля. Немцы победили русскую «Гидру» Немецкие правоохранительные органы сообщили о закрытии сети серверов русскоязычного даркнет-маркета Hydra, расположенной на территории Германии. Заказать препарат Заказ в аптеках Выбор региона: Алтайский крайАмурская областьАрхангельская областьАстраханская областьБайконурБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьвосибирская. При участии. По праву созвездие Гидра считается самым большим на небе. Слышь, я сейчас из тебя буратино сделаю, свали сказал. Лучше отбежать в сторону от траектории полета. Спустя некоторое время задумка западных аналитиков стала понятнее и даже начала претворяться в жизнь. Удар по «Гидре» изначально был частью санкций. НекийНекит Вчера Люди это какой-то зашквал эмоций, наконец-то меня не кинули ) всё гуд. Пожертвуйте не менее 5 долларов, чтобы получить плащ (ссылка в строке меню выше). Ъ ознакомился с исследованием американских компаний Chainalysis и Flashpoint, посвященным одной из теневых площадок в даркнете «Гидра». There is free and open source software that uses a worldwide network of servers to keep you anonymous on the Internet зеркала Гидра. Однако его владельцы утверждают, что это связано с некими техническими работами. Не может признаваться добровольной сдачей наркотических средств, психотропных веществ или их аналогов, растений, содержащих наркотические средства или психотропные вещества, либо их частеотические. Ошибочно выполненные переводы средств невозможно возвратить. Проще говоря, больше всего на передвигающийся и живущий самостоятельной жизнью желудок походит пресноводная гидра. УК РФ Статья 228. На сайте предусмотрена двухфакторная аутентификация, которую любой может включить в личном кабинете. В свою очередь, Управление по контролю за иностранными активами Министерства финансов США (ofac) ввело санкции в отношении крупнейшего и самого известного в мире рынка даркнета Hydra (Hydra). Состав Hydra : Kami (Dream Worick, Cloud, Lefitan, HappyDyurara. ТГКалипсис Сегодня Здарова бандиты! Важно! Они выключили его серверы в Германии и изъяли крупную сумму в биткоинах. блистер - пачка картонная Производитель: Софартекс (Франция) 267.00 267.00 451.00 Представленная информация о ценах на препараты не является предложением о продаже или покупке товара. Мятная черника. Гидра была запущена в 2015 году и является самым известным рынком даркнета в России и крупнейшим рынком даркнета в мире. Sudo yum install hydra то же, но в Red Hat или CentOS. Вы можете изменить это через меню. Это небольшие существа, имеющие форму недлинного, узкого цилиндра, который прикреплен основанием к подводному предмету и несет на свободном конце несколько гибких нитевидных щупалец. По информации Управления, было конфисковано 543 биткоина. Здесь нет никаких измененных шаблонов и скриптов. После этого процесса клетка приобретает более округлую форму благодаря тому, что ложноножки втягиваются. Сообщество носит только информационный характер и является электронным каталогом в соответствии с ФЗ 15! Те же деяния, совершенные в крупном размере, - (в ред. Смотреть ролик у нас на сайте *Ролики размещаются на нашем сервере, поэтому утечка fingerprint вашего браузера, а также IP адреса просто невозможна. Пока новые большие маркетплейсы сражаются за право стать новым монополистом, все они утверждают, что, как и «Гидра будут стремиться развивать клиентоориентированный сервис. Ру Вся эта дурь. . Продолжение следует Алексей Ермаков Источник:. В апреле 2022 года немецкие спецслужбы остановили деятельность самого известного в даркнете магазина по продаже наркотиков и оружия сайта "Гидра". Россия под наркотиками Архивная копия от на Wayback Machine.

Другие, куда менее известные форумы, посвященные наркотематике, также не могли упустить момент. «Заглушка» на даркнет-сайте «Гидры» Однако нельзя не отметить, что в расследовании принимали участие и некоторые органы власти США. Однако, она может попасть по вам несколькими головами сразу, тогда выносливости на блок может не хватить и вы всё-таки получите урон. Благодаря такой защите никто не сможет получить доступ извне. Регенерация Особенности размножения гидры включают в себя еще и удивительную способность к восстановлению, в результате которого регенерируется новая особь. Проект (издание) 1 2 Что не так с ICO Hydra? Ресурс занимался не только посредничеством при продаже наркотиков. После падения трехглавой пропал посредник, связывавший покупателей с конкретными магазинами. Следователем Следственного департамента МВД России возбуждено уголовное дело о легализации денежных средств, приобретенных в результате совершения преступления. В «ЮMoney» Ъ заверили, что не работают с «Гидрой в Qiwi не ответили. Заявление Kraken В заявлении Kraken сообщается, что хакерам потребовалось три дня, чтобы похитить пароли и ключи, хранившиеся на серверах Solaris открытым текстом, получить доступ к инфраструктуре, расположенной в Финляндии, а затем, без спешки, скачать все необходимое. Федерального закона от N 87-ФЗ) (см. Что нужно знать о сайте Solaris? Россия под наркотиками Архивная копия от на Wayback Machine. Зайти в «Финансирование» (Funding). Ру». Половые клетки образуются в теле гидры из промежуточных клеток и разделяются на женские (яйца) и мужские (сперматозоиды). Но явно стоит похвалить легкую для пользователя навигацию и расположение разделов, кнопок и прочего на сайте. США и Германия объединились Операция немецких силовиков это итог расследования Германии, инициированного в августе 2021. Браузер пользуется тремя ступенями шифрования данных, поэтому трафик не видит никто, включая провайдера и правоохранительные органы. Гидра была запущена в 2015 году. Продавцов тоже было немало более 19 тыс. Hydra цена сегодня составляет 116.22 RUB с суточным объемом торгов 8,939,779 RUB. Oggo Reels (c) #oggo #oggoreels 10 Personen gefällt das Geteilte Kopien anzeigen Есть в мире уровень восторга, при котором жизнь обретает яркие краски. Все данные аккуратно разбиты по разделам, поэтому искать нужный товар долго не придется. В последнее время помимо ПАВ и прочих «увеселительных» веществ, стали распространятся поддельные деньги.